Fintech + Data Science = PROFITS!

สำหรับการจับจ่ายซื้อของ on-line การรับบัตรเครดิตถือเป็นช่องทางที่สะดวก และช่วยเพิ่มยอดขายได้ช่องทางหนึ่ง ในมุมมองของผู้ขาย การรับชำระเงินผ่านบัตรเครดิต on-line จะมีค่าธรรมเนียมซึ่งคิดเป็น % จากยอดขาย และก็มีความเสี่ยงในการโกงทางบัตรเครดิตอีกด้วย ใน blog post นี้ ผู้เขียนจะยกตัวอย่างที่ Fintech, Start-up, และ Data Science สามารถสร้าง competitive edge จนสามารถเข้ามาชิงส่วนแบ่งทางการตลาดจากเจ้าถิ่นได้

อดีต

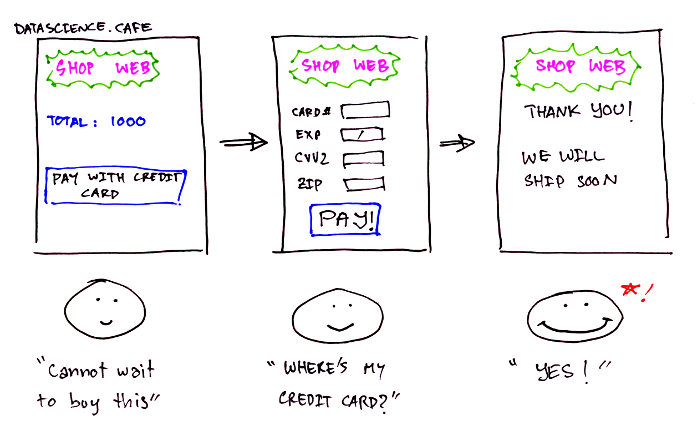

ในยุคแรกๆของ e-commerce ในต่างประเทศ เพียงแค่มีเลขบัตรเครดิต, วันหมดอายุ, CVV2, และ เลขรหัสไปรษณีย์ที่ถูกต้อง ก็สามารถจับจ่ายผ่านอินเทอร์เน็ตได้แล้ว โดยที่มีธนาคารผู้ออกบัตร และผู้ขาย ที่จะต้องรับความเสี่ยงหากเจ้าของบัตรปฏิเสธการจ่ายเงินเนื่องจากมีการใช้บัตรโดยไม่ได้รับอนุญาต ความเสี่ยงเหล่านี้ถือว่าเป็นต้นทุน และบวกเข้าไปในค่าธรรมเนียมในการรับบัตรเครดิตเรียบร้อยแล้ว

เมื่อ e-commerce (หรือ card not present transaction)ได้รับความนิยมขึ้นมาเรื่อยๆ ปัญหาการโกงโดยใช้บัตรเครดิตก็มีมากขึ้นตามตัวไปด้วย ธนาคารผู้ออกบัตรจึงได้ใช้เทคนิคในการทำ data mining และ predictive analytics เพื่อใช้ค้นหาการทำธุรกรรมที่ผิดปกติแบบ real-time และเมื่อพบสิ่งที่ผิดปกติ ก็จะติดต่อกับเจ้าของบัตรผ่านทาง email, sms หรือหากติดต่อไม่ได้ ก็จะทำการ block บัตรเครดิตให้ใช้ไม่ได้ทันที

การใช้จ่ายในยุคนี้ก็ยังสะดวกเหมือนเดิม คือใส่ข้อมูลบัตรเครดิตครบถ้วน ก็สามารถซื้อของได้แล้ว

ปัจจุบัน

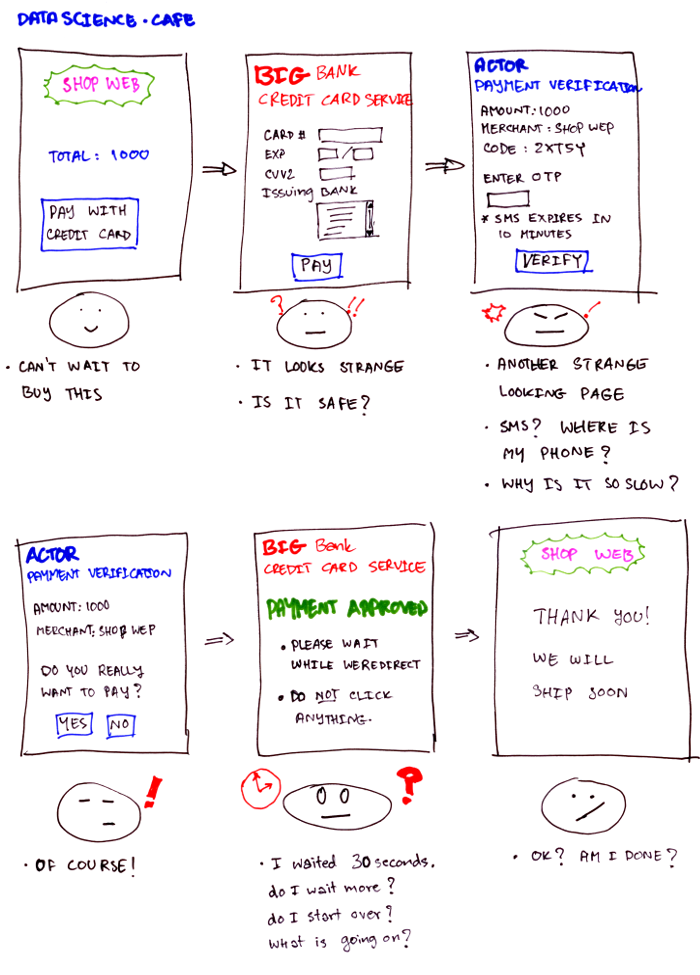

เพื่อลดต้นทุนด้านความเสี่ยงในการทำธุรกรรม กลุ่มธุรกิจธนาคารได้เลือกใช้ระบบ 3-D Secure ที่ในบ้านเรารู้จักกันในชื่อ Verified-by-Visa และ Mastercard SecureCode เข้ามาใช้เพื่อช่วยให้ป้องกันการโกงได้อย่างมีประสิทธิภาพมากขึ้น ตัวอย่างของการใช้ระบบ 3-D Secure ก็คือ เมื่อมีการทำธุรกรรมในเวบไซท์ ผู้ซื้อจะต้องไปที่หน้าเวบของธนาคาร และกรอก OTP ที่ได้รับผ่านทางSMS เพื่อยืนยันตัวตน และอนุมัติการจ่ายเงิน

ระบบดังกล่าวช่วยลดต้นทุนด้านความเสี่ยงได้ และช่วยให้ค่าธรรมเนียมในการรับบัตรเครดิตของผู้ขายถูกลง

อย่างไรก็ตาม การที่ลูกค้าจะถูกส่งไปที่หน้าเวบของธนาคาร ซึ่งหน้าต้าไม่เหมือนกับเวบที่ทำการซื้อของ, รอรับ SMS และกรอก SMS นั้น ถือเป็นการทำลาย user experience และทำให้ลูกค้าจับจ่ายได้ลำบากขึ้น (friction) ในช่วงเริ่มต้นบังคับให้ผู้ประกอบการต้องใช้ระบบ 3-D Secure นั้น ผู้ประกอบการหลายรายได้ออกมาพูดเป็นเสียงเดียวกันว่า ระบบดังกล่าวทำให้ยอดขาย และ/หรือ conversion rate ของพวกเขาลดลง และถ้าพวกเขาไม่ต้องการใช้ระบบ 3-D Secure พวกเขาก็จะต้องจ่ายค่าธรรมเนียมที่สูงขึ้น และ/หรือใช้ระบบที่ยอมรับโดยกลุ่มธุรกิจธนาคาร

The quest for user experience

หัวใจของระบบที่เหนือกว่าคู่แข่ง คือระบบที่มี friction ต่ำที่สุด

อยากจ่ายต้องจ่ายง่าย, อยากอ่านต้องอ่านง่าย, อยากใช้ต้องใช้ง่าย หากมี friction เกิดขึ้น โอกาสที่ลูกค้าจะเลิกใช้บริการ หรือหันไปใช้บริการจากคู่แข่งมีสูงมาก

นี่จึงเป็นเหตุผลหนึ่งที่ e-tailerหลายๆราย เช่น Amazon US, Alibaba(Aliexpress), หรือแม้แต่ Ensogo ที่ปฏิเสธที่จะใช้ระบบดังกล่าวในการชำระเงินเพื่อรักษา user experience, conversion rate โดยแบกรับภาระทางด้านความเสียงเพิ่มขึ้น

ตัวแทนในการ process บัตรเครดิต on-line สำหรับลูกค้าขนาดกลาง-เล็ก เช่น Paypal, Stripe, Omise ที่เห็นความสำคัญของ user experience ก็สามารถเลือกปฏิเสธระบบ 3-D Secure โดยแบกรับภาระด้านความเสียงเพิ่มขึ้นเช่นกัน

แม้ว่าผู้ให้บริการทั้งหมดที่กล่าวถึงจะไม่ได้ใช้ 3-D Secure เพื่อรักษา user experience แต่พวกเขาก็ได้พัฒนา predictive model เพื่อลดความเสี่ยงด้วยตัวเอง

Fintech + Data Science = PROFITS!

Start-up และ e-commerce หลายๆที่ในปัจจุบัน เริ่มเลือกที่จะใช้บริการชำระเงินผ่านผู้ให้บริการดังกล่าว แทนที่จะใช้บริการ payment gateway มาตรฐานของธนาคาร เพื่อรักษา user experience และ conversion rate

ในมุมมองของผู้เขียน ความสามารถในการใช้ “data science” เพื่อลดความเสี่ยง เป็น competitive edge ที่กลุ่มธุรกิจธนาคารทั่วไปเอาชนะได้ยาก และนี่จึงเป็นเหตุผลที่กลุ่มธุรกิจดังกล่าว เริ่มให้ความสนใจกับงานในแนว data science และ start-up มากขึ้นครับ

อ่านเพิ่มเติม